Im 2. Teil unserer Serie zum wertorientierten Kundenmanagement haben wir die häufigsten Fallstricke bei der Wertermittlung dargestellt. Im dritten und letzten Teil unserer Serie gibt Prof. Dr. Kreutzer einen Einblick in verschiedene Methoden, mit denen Sie den Kundenwert für Ihr Unternehmen zielführend ermitteln können.

Tipp:

Den 2. Teil unserer Serie mit dem Titel „Fallstricke bei der Kundenwert-Ermittlung“ finden Sie hier.

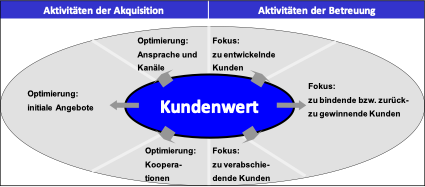

Wenn Sie die im 2. Teil der Serie beschriebenen Fehler vermeiden, kann der Kundenwert zu einem wichtigen Wertetreiber Ihres Unternehmens werden. Schließlich gelingt es auf der Basis eines differenzierten Kundenwerts, bei der Akquisition und Betreuung von Kunden die in Abb. 1 genannten Fokussierungen bzw. Optimierungen vorzunehmen.

Abb. 1: Kundenmanagement – basierend auf dem Kundenwert Quelle: Kreutzer, Kundendialog online und offline, 2021, S. 32

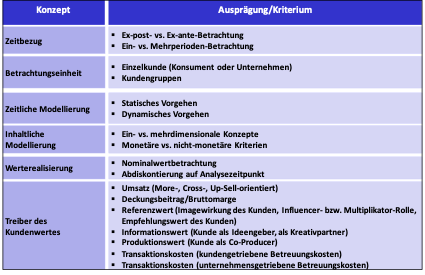

Die Abb. 2 zeigt, welche Kriterien zur Ermittlung des Kundenwerts eingesetzt werden können. Diese werden nachfolgend näher beschrieben.

Abb. 2: Konzepte und Kriterien zur Ermittlung des Kundenwerts

Quelle: Kreutzer, 2021, S. 36

Hinsichtlich des Zeitbezugs können Sie zunächst prüfen, ob Sie zur Ermittlung des Kundenwertes eine Ex-post-Betrachtung einsetzen. Dann werden lediglich Kundenaktivitäten aus der Vergangenheit bei der Ermittlung des Kundenwertes herangezogen. Oder versuchen Sie im Zuge eines Ex-ante-Ansatzes, zukünftige Entwicklungen des Kundenwerthaltens zu prognostizieren und zu bewerten.

Der Kundenwert kann außerdem durch einen Ein-Perioden-Ansatz ermittelt werden. Dann beschränkt Sie sich die Kundenwertermittlung bspw. nur auf ein halbes Jahr oder auf ein komplettes Geschäftsjahr. Alternativ können mehrere Perioden in die Bewertung einfließen. Die Entscheidung, welcher Ansatz Sie wählen, hängt von den saisonalen Schwankungen Ihres Geschäfts ab. Weist Ihr Geschäft eine starke Saisonalität auf, wie bspw. im Handel für Bekleidung, dann kann es sinnvoll sein, die Frühjahr/Sommer- bzw. Herbst/Winter-Saison getrennt voneinander zu bewerten, weil es häufig reine Saison-Käufer gibt. Eine periodenübergreifende Betrachtung würde sonst aus einem Top-Kunden „Frühjahr/Sommer“ und einem Nicht-Kunden „Herbst/Winter“ kundenwertbezogen einen Durchschnittskunden machen. Dies würde dem spezifischen Profil des Kunden nicht gerecht werden.

Zusätzlich ist zu prüfen, ob Sie Einzelpersonen bzw. einzelne Unternehmen oder aber Kundengruppen analysieren. Grundsätzlich gilt, dass mit leistungsstarken Analyse- und Prognosemethoden eine einzelkundenorientierte Betrachtung vorzuziehen ist, da die Individualität jedes Kunden berücksichtigt werden kann. Nur die Einzelkundenbewertung liefert Ihnen die notwendigen Steuerungsinformationen für eine zielorientierte Kundenbetreuung jedes einzelnen Kunden.

Auf die Perspektive kommt es an: Kundenwert-Modelle im Überblick

Statische Konzepte der Kundenwertermittlung schreiben die Kundenwertermittlung der Vergangenheit einfach in die Zukunft fort. Hierbei handelt es sich um eine Extrapolation (Fortschreibung) des bisherigen Kundenverhaltens. Hiermit werden Sie der komplexen Kundenrealität meist nicht gerecht. Im Gegensatz dazu versuchen dynamische Modelle, weitere Einflussfaktoren bei der Prognose zu berücksichtigen. Damit wird grundsätzlich eine höhere Prognosequalität erreicht.

Die Konzepte zur Kundenwertermittlung werden auch hinsichtlich der Anzahl der einbezogenen Kriterien zur Ermittlung des Kundenwertes unterschieden. Eindimensionale Ansätze konzentrieren sich bspw. nur auf den Umsatz oder den Deckungsbeitrag, den ein Kunde erwirtschaftet hat. Mit mehrdimensionalen Modellen lassen sich dagegen die unterschiedlichen Facetten eines Kundenwerts – über Umsatz oder Deckungsbeitrag hinaus – berücksichtigen.

Die Ansätze werden auch danach unterschieden, ob sie monetäre Faktoren (wie bspw. den Umsatz und den Deckungsbeitrag) und nicht-monetäre Faktoren (wie bspw. den Influencer-Wert eines Kunden) gleichzeitig berücksichtigen.

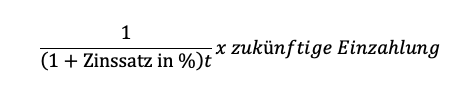

Bei der Werterealisierung können Sie wiederum zwischen zwei Konzepte wählen. Bei einer Nominalwertbetrachtung bleibt unberücksichtigt, zu welchem Zeitpunkt eine Ein- oder Auszahlung erfolgt. Hier werden nur die nominalen Werte betrachtet – unabhängig davon, wann in der Zukunft bspw. bestimmte Umsätze erzielt werden oder wann Kosten für die Betreuung anfallen. Alternativ dazu können Sie eine Abdiskontierung bzw. Abzinsung der Werte auf den Analysezeitpunkt vornehmen, um für einen aussagefähigeren Kundenwert den Barwert zukünftiger Ein- und Auszahlungen zu ermitteln. Schließlich ist es für Sie als Unternehmen sehr viel vorteilhafter, einen Umsatz bereits in sechs Monaten zu erzielen und nicht erst in zwei Jahren. Zum Diskontieren bzw. Abzinsen wird bspw. der Zinssatz eingesetzt, zu dem Sie finanzielle Mittel von der Bank zur Finanzierung des laufenden Geschäftsbetriebs erhalten. Eine Orientierung liefert auch die aktuelle Inflationsrate. Zum Abzinsen kommt folgende Formel zum Einsatz:

Heutiger Wert einer Einzahlung =

Das hochstehende t steht für das Jahr, in der die Einzahlung erfolgt – gerechnet ab dem heutigen Jahr. Beim nächsten Jahr ist t = 1, im darauffolgenden Jahr wäre t = 2.

Das hochstehende t steht für das Jahr, in der die Einzahlung erfolgt – gerechnet ab dem heutigen Jahr. Beim nächsten Jahr ist t = 1, im darauffolgenden Jahr wäre t = 2.

Bei der konkreten Wertermittlung können verschiedene Treiber des Kundenwerts berücksichtigt werden. Ein sehr wichtiges Kriterium ist zunächst der Umsatz. Hierbei sollte im Hinblick auf die zukünftigen Umsatzentwicklung zwischen dem More-, Cross- oder Up-Sell-Potenzial unterschieden werden (vgl. Abschnitt 1.4). Konzepte, die der Kundenwertermittlung nur die bisherigen Umsätze zugrunde legen, greifen deutlich zu kurz, weil mögliche Umsätze in der Zukunft unberücksichtigt bleiben.

Viel aussagekräftiger als der Umsatz ist allerdings der kundenspezifische Deckungsbeitrag bzw. eine kundenspezifische Bruttomarge. Um diese Kenngrößen zu ermitteln, wird vom kundenspezifischen Umsatz der Wareneinsatz abgezogen. Diese Kalkulation ist wichtig, da mit einem hohen Umsatz (bspw. nur von rabattierter Ware) nicht zwingend auch eine hohe Profitabilität einhergeht. Werden die Kunden im Zuge der schon angesprochenen ABC-Analyse nach ihrer kundenspezifischen Bruttomarge sortiert, kann sich Ihnen bspw. folgendes Ergebnis zeigen:

- Mit 20% Ihrer Kunden (sogenannte D-Kunden) werden lediglich 5% der gesamten Bruttomarge erwirtschaftet.

- 10% Ihrer Kunden (A-Kunden) tragen dagegen 50% zur Bruttomarge bei.

- Eine vertiefende Analyse kann zusätzlich zeigen, dass 15% Ihrer Kunden lediglich eine sehr geringe oder sogar eine negative Bruttomarge erwirtschaften, weil sie nur stark rabattierte Produkte oder Dienstleistungen kaufen.

Wenn kundenbezogene Deckungsbeiträge oder Bruttomargen errechnet werden, fließt meist nur der Wareneinsatz ein. Seltener werden bei einer solchen Kalkulation auch die Transaktionskosten berücksichtigt, die mit einer Kundenbetreuung einhergehen. Hierzu zählen die kundengetriebenen Betreuungskosten, die der Kunde aufgrund seines spezifischen Verhaltensmusters verursacht (bspw. durch häufige Reklamationen oder einen sehr hohen Beratungsaufwand). Zusätzlich sind die unternehmensgetriebenen Betreuungskosten zu kalkulieren. Zu diesen Kosten zählen bspw. die Werbeanstöße und die Einladung zu besonderen Veranstaltungen (bspw. einen Girls-, Ladies- oder Gentlemans-Day im Einzelhandel oder zu großen Kundenveranstaltung von B2B-Unternehmen). Für eine hohe Transparenz hinsichtlich der Wertschöpfung jedes einzelnen Kunden sind solche Kostenansätze allerdings unverzichtbar.

Der Kundenwert wird allerdings nicht nur durch Umsatz oder Bruttomarge bestimmt. Ein Kunde kann – sowohl im B2B- als auch im B2C-Markt – für das Unternehmen eine wichtige Influencer-Funktion einnehmen. Wenn eigene Kunden ihre Kauferfahrungen und/oder ihre Käufe in den sozialen Medien verbreiten (sei es über Facebook oder Instagram), kann dies bei den jeweiligen Followern Folgekäufe auslösen. Ein solcher Influencer kann somit eine wichtige Multiplikatoren-Rolle einnehmen.

Kunden können Sie auch hinsichtlich ihres Informationswerts bewerten, wenn dieser als Ideengeber oder Kreativpartner für das Unternehmen tätig werden. So können Sie bspw. Weltenbummler, die Sie zu Ihren Kunden zählen, auf wichtige Trends aufmerksam machen. Eine noch intensivere Beziehung wird durch den Produktionswert eines Kunden ausgedrückt, wenn dieser zum Co-Producer des eigenen Unternehmens wird.

Den Kundenwert mittels Scoring ermitteln

In Summe wurde deutlich, welche Vielzahl von Konzepten und Kriterien Sie zur Ermittlung des Kundenwerts einsetzen können. Um den Kundenwert zu berechnen, werden sogenannte Scoring- bzw. Punktbewertungsmodelle oder Nutzwertanalysen eingesetzt. Ein Beispiel für ein einfaches Kundenwertmodell für einen Online-Shop zeigt Abb. 3.

Abb. 3: Scoring-Modell zur Ermittlung von Kundenwerten bei einem Online-Shop

Quelle: Kreutzer, 2021, S. 40

Um ein solches Scoring-Modell zu entwickeln, müssen Sie zunächst festgelegen, anhand welcher Merkmale Ihre Kunden bewertet werden sollen. Am Beispiel eines Online-Shops im B2B- bzw. B2C-Markt wurden die Kriterien „Anzahl der Käufe pro Jahr“, „durchschnittlicher Umsatz pro Kauf“ sowie „Anzahl der vermittelten Neukunden pro Jahr“ für die Ermittlung des Kundenwertes herangezogen. Bei der Entwicklung des Scoring-Modells müssen Sie darauf achten, dass die eingebundenen Kriterien unabhängig voneinander sind, damit nicht gleiche Sachverhalte mehrfach erfasst werden. So dürfen bspw. nicht die Kriterien Umsatz und Bruttomarge gleichzeitig berücksichtigt werden, weil die beiden Kriterien miteinander verbunden sind.

Im nächsten Schritt müssen Sie diese Merkmale mit einer Gewichtung versehen werden, um deren unterschiedliche Bedeutung zu berücksichtigen. Diese Gewichtungsfaktoren müssen sich zu 1,0 addieren. Bei der Definition der Gewichtungen werden Sie in Ihrem Unternehmen intensiv diskutieren, welche Bedeutung den einzelnen Merkmalen zukommt. Dieser Prozess ist sehr wichtig, weil hier „Bauchgefühl“ sichtbar und damit diskutierbar wird.

Anschließend sind die ausgewählten Kriterien zu operationalisieren – das heißt messbar zu machen und mit Punktwerten (Scores) zu versehen. In Abb. 4 ist gezeigt, wie das aussehen kann. Bei bis „0-1“ Einkäufen pro Jahr, wird bspw. nur ein Punkt vergeben; bei „5 oder mehr“ Einkäufen pro Jahr werden dagegen fünf Punkte zugeordnet. Aus der Multiplikation der vergebenen Punkte mit den jeweiligen Gewichten, summiert über alle Kriterien, ergibt sich für jeden Kunden ein Gesamtpunktwert. Ein Punktwert „0“ darf für die einzelnen Kriterien nicht vergeben werden, weil ein solcher Punktwert – unabhängig von der Multiplikation mit den Gewichtungsfaktoren – immer zum Ergebnis „0“ führen würde. Hierbei ging die Wichtigkeit des Faktors für das Gesamtergebnis verloren.

Wenn Sie anschließend alle Kunden nach ihrem erzielten Punktwert sortieren, haben Sie die Grundlage für eine ABC-Analyse nach Kundenwert. Hier werden – häufig erstmalig – interessante Kundenstrukturen sichtbar, die Ausgangspunkt für eine optimierte Kundenakquisition oder eine verbesserte Kundenbetreuung sein können.

Spannend an solchen Scoring-Modellen ist, dass – wie in Abb. 4 gezeigt – sowohl qualitative wie auch quantitative Kriterien in eine Bewertung einfließen können. Auch subjektive Einschätzungen (das berühmte „Bauchgefühl“) können in die Bewertung einfließen. Nach einem Jahr kann bspw. überprüft werden, ob das auf den ermittelten Werten basierende Kundenmanagement zu besseren Ergebnissen geführt hat.

Ein speziell für Handelsunternehmen interessantes Scoring-Modell basiert auf der RFMR-Methode. Der Kundenwert wird hierbei über folgende Kriterien ermittelt:

- Recency: Wie lange ist der letzte Kauf bereits her?

- Frequency: Wie häufig kauft der Kunde ein?

- Monetary Ratio: Welche Umsätze tätigt der Kunde pro Kaufvorgang?

Dieses Konzept basiert auf den folgenden Annahmen:

- Je kürzer der letzte Kauf zurückliegt, desto höher ist die Wahrscheinlichkeit, dass der Kunde bald wiederkommt und desto wertvoller ist folglich der Kunde. Während dies bei Handel mit Bekleidung meist der Fall ist, ist dem in anderen Branchen nicht so. Wer gestern ein neues Auto oder eine Maschine gekauft hat, wird vielleicht erst in vielen Jahren erneut einen solchen Kauf tätigen. Bis dahin ist er für neue Verkäufe kein werthaltiger Kunde – für Service, Verbrauchsmaterial und Ersatzteile dagegen schon.

- Je häufiger der Kunde einkauft und je mehr Umsatz er tätigt, desto höher ist sein Wert für das Unternehmen.

Den Kundenwert mitttels Customer-Lifetime-Values (CLV) ermitteln

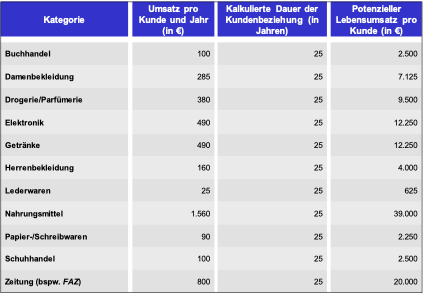

Ein weiteres Konzept zur Kundenwertermittlung stellt der Ansatz des Customer-Lifetime-Values (CLV) dar. Hier wird der „lebenslange Kundenwert“ bspw. auf der Basis der Umsätze ermittelt, die ein Kunde über die mögliche oder angestrebte Dauer der Beziehung mit einem einzelnen Unternehmen erzielt. Der hier ermittelten Werte kann für das Management – aber gerade auch für jeden einzelnen Mitarbeiter – sichtbar machen, welche Bedeutung langfristig jedem einzelnen Kunden zukommt. Dieses Wissen über die langfristige Wertigkeit eines Kunden kann beim „Handling“ von schwierigen Kunden sowie bei der Entscheidung über Kulanz sehr wichtig sein. Eine beispielhafte Berechnung des CLV – basierend auf der erwarteten Dauer der Kundenbeziehung unter Berücksichtigung des Kriteriums Umsatz – für ausgewählte Geschäftsmodelle zeigt Abb. 4.

Abb. 5: Customer-Lifetime-Value auf Basis von nicht diskontierten Umsatzwerten

Quelle: Kreutzer, 2021, S. 42

Der Ausgangspunkt für diese Kalkulation stellt der Pro-Kopf-Umsatz in den verschiedenen Kategorien in Deutschland pro Jahr dar. Natürlich wird es kaum einem Unternehmen gelingen, die Umsätze einer Kategorie allein auf das eigene Geschäft zu ziehen – sonst wäre der schon angesprochene Share-of-Wallet für ein solches Unternehmen 100%. Allerdings kann durch eine Fokussierung auf kaufkräftigere Zielgruppen ein deutlich höherer Umsatz pro Jahr und damit auch ein höherer Customer-Lifetime-Value erwirtschaftet werden. Die in Abb. 5 gezeigten Werte stellen folglich einen spannenden Vergleichsmaßstab dar, um festzustellen, welchen Share-of-Wallet man – zumindest durchschnittlich – bereits erreicht hat. Sie liefern auch wertvolle Impulse dafür, auch welche Segmente die in Kapitel 4 beschriebenen Konzepte der Kundenbindung auszurichten sind.

Für die Ermittlung des Customer-Lifetime-Value können noch weitere Kalkulationen führen. So kann der CLV auch wie folgt ermittelt werden.

CLV = (Länge der Kundenbeziehung in Jahren x durchschnittlicher Deckungsbeitrag pro Jahr) – initiale Akquisitionskosten

Bei der Umsetzung eines wertorientierten Kundenmanagements sind u.U. liebe gewonnene Gewohnheiten bei der Betreuung von Kunden abzulegen:

- Keine Kundenorientierung um jeden Preis! Kundenorientierung ist kein Selbstzweck, sondern Mittel zum Ziel. Die Kundenorientierung soll Ihnen dazu verhelfen, ein profitables Geschäft zu erhalten und auszubauen. Das allein kann Ihnen ein langfristiges Überleben Ihres Geschäftsmodells sichern.

- Kein Anstreben maximaler Kundenzufriedenheit! Jede Investition in die Steigerung der Kundenzufriedenheit muss sich für Ihr Unternehmen rechnen. Was nützt Ihnen eine hohe Kundenzufriedenheit, wenn Ihr Unternehmen diese nicht profitabel gestalten kann? Denken Sie hier an ein Unternehmen wie AirBerlin – Millionen-Umsätze ohne Gewinn haben hier zum Scheitern einer großen europäischen Fluglinie geführt.

- Kein Haltenwollen aller Kunden! Durch eine Kundenwertbetrachtung können Sie ermitteln, an welchen Kundenbeziehungen Ihr Unternehmen besonders interessiert sein sollte – und von welchen Kunden Sie sich vielleicht eher verabschieden sollten.

- Keine Gleichbehandlung aller Kunden! Kunden, die für Ihr Unternehmen eine höhere Wertschöpfung erwirtschaften, dürfen und müssen Ihnen in der Betreuung auch mehr wert sein. Das kann man bei entsprechenden Fragen auch argumentieren, wenn sich ein Kunde darüber beschwert, dass er zu einer hochwertigen Kundenveranstaltung nicht eingeladen wurde. Hier kommt das Prinzip do ut des („Ich gebe, damit Du gibst“) zum Einsatz.

Fazit:

Die tatsächliche Ermittlung des Kundenwertes ist ein komplexes Unterfangen. Wie wir mit der unserer kleinen 3-teiligen Serie gezeigt haben, macht es jedoch durchaus Sinn sich mit der Thematik strukturiert und systematisch auseinanderzusetzen. Die Werkzeuge dazu sind bereits vorhanden. Es gilt die richtigen Modelle und Werttreiber für jedes Unternehmen inidividuell zu bestimmen und den Kundenwert mit Hilfe der Tools korrekt abzuleiten. In der Praxis sind leider allzuoft zu kurz gedachte Ansätze bei der Wertermittlung zu beobachten!

Tipp:

Wie Sie in Ihrem Unternehmen erfolgsorientierte Omni-Channel-Strategien mit einem Noline-Ansatz verbinden möchten, sollten Sie einen Blick in mein neues Buch Kundendialog online und offline werfen: Kundendialog online und offline

Photo by Sharon McCutcheon on Unsplash